この記事では、メガバンク業界について語るとともに、主要なプレイヤー、業務内容、適性、そしてキャリアパスについて解説します。

【業界トレンド】

銀行業界で直面している課題としては、低金利時代の長期化です。

1990年代には貸出金の金利の目安の1つにもなる短期プライムレートが5%あったところから、現在は1.475%という水準が続いており、高水準であった時代から見ると、30%を切るような水準となっています。

そのため、メガバンクをはじめとする銀行業界では非金利収益の拡大に力を入れています。非金利収益にあたるものは、コンサルティングフィーやグループ会社を活用した収益(不動産売買や証券会社での資産運用、M&A、遺言信託)等が挙げられます。

一昔前までは、銀行員の目標にも口座開設、定期預金の獲得、貸出金金額等が入っていましたが、最近では貸出金収支、フロー収益(融資以外の手数料)が目標となっており、いくら融資したかよりも融資を金利何%でしたか、非金利収益をどのくらい稼げたかが重視されています。

このような流れもあり、メガバンク等ではリテール事業の縮小に舵を切る傾向にもあり、メガバンクの支店の減少、住宅ローンの削減、中小企業の取引集約・オンライン対応化等はその兆候といえます。

衰退などとも言われるものの、依然、経常利益の金額では3メガバンクともに20位以内に入っており、日本トップクラスの利益を誇る業界であることに間違いありません。また、金利ビジネス以外にも注力をするようになったからこそ、顧客への提案できるソリューションも増えており、入社後に身につけられる知見も広がっているのも事実です。

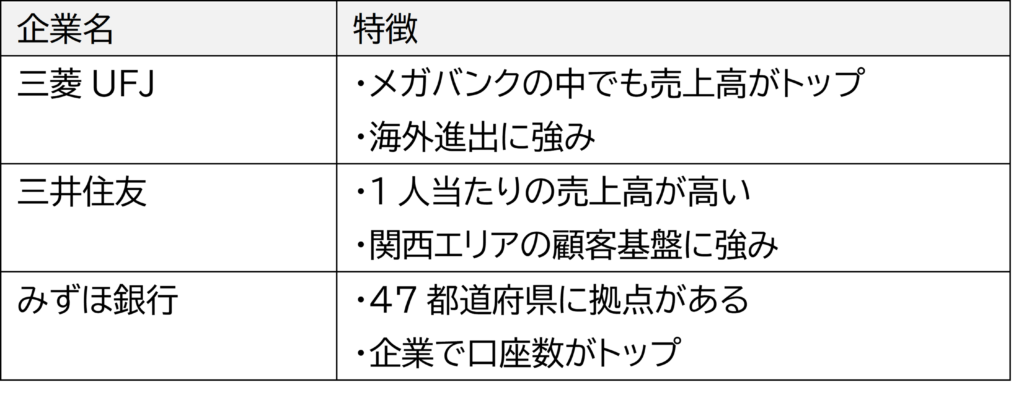

【主要プレイヤーと特徴】

【主な職種の業務内容】

営業

・中小企業の法人営業

売上1億円~100億円程度の企業を中心に融資やその他コンサルティング案件の獲得に向けた営業をしていきます。その中では、企業オーナーの個人資産に関する提案なども行っていくことになるので、親密な関係を築いた中での営業をしていくことができます。

・大企業の営業

プライム上場企業の中でも業界大手で複数の子会社を持つ会社に対して、チームで営業活動を行います。多くのステークホルダーを巻き込み、高度なファイナンス案件などに関わる中で、専門性を磨いていくことができます。

・個人営業

銀行の顧客基盤を活かした幅広い顧客に対して、資産運用の提案を行います。投資信託や生命保険の提案から、より運用ニーズの高い顧客に対してグループの証券会社を紹介したり、遺言等の資産承継のニーズのある顧客に対して信託銀行を紹介する等幅広く個人のニーズに答える事のできる営業です。

本社企画

銀行機能に関する様々な本部機能があります。エリアごとの業績を管理する営業企画、金融庁との調整を踏まえた業務フローを作成する事務企画部等、本社企画部門は多岐にわたります。

海外拠点

日本国内企業の海外進出先のサポートを行います。海外拠点にて、為替機能のサポートや国内と連携した海外現法宛のファイナンスの提案などに関わる仕事です。

ファイナンスなどの専門部署

不動産に関する多様なファイナンス、船舶などの大型のファイナンス等の個別カスタマイズ性の高い案件については、専門のファイナンス部門があります。融資のスキーム策定から関わっていくため、定型的ではない提案ができます。

グループ会社への出向

証券会社、信託銀行、シンクタンク等への出向の機会も多いです。主に銀行から紹介される案件を担当する役割を担い、銀行の実態を理解したうえでの各グループ会社の機能を活かした提案のサポートをしていきます。

【職種別適性】

営業

・中小企業の法人営業

担当顧客数が多く、また1社1社と関係構築をしながらの営業になるので、顧客と信頼関係を築いたうえでの営業をしていきたい方に向いています。幅広い業界の顧客を担当することも多く、好奇心旺盛な方にも合っている領域です。

・大企業の営業

チームでの動き方が非常に大切になります。そのため、1人でガツガツ進めていく方よりも周囲を見渡しながら、多くの人を巻き込んだ形で1つの目標を追っていくことができる方が向いています。

・個人営業

1人1人に寄り添った提案をしていきたいと考えており、幅広い提案で自身の知見も広げていきたいと考えている方に合っています。証券会社や信託銀行との連携も多く、人を巻き込んでいくことが得意な方にも向いています。

本社企画

精緻な数字の管理が得意な方や資料作成が得意な方に向いています。また、現場部署や自部署以外の本部との連携を踏まえた動きの中で、方針策定を行うことも多く、円滑なコミュニケーション能力も求められます。

海外拠点

海外拠点でコミュニケーションが取れるだけの語学力は必須です。総じて、TOEICスコア730点以上等の基準が置かれていることも多くあります。現地での新規営業を行うことも多く、高い営業力も求められます。

ファイナンスなどの専門部署

専門性を磨いていきたい方に向いています。年齢にも寄りますが、その後のキャリアパスに大きく影響を与えるため、その領域への高い興味や関心は必須です。

グループ会社への出向

ファイナンスなどの専門部署と近しくなりますが、基本的には興味を持てることが必要になります。銀行営業を続けていれば、幅広い領域に関わり続けられますが、出向などをすると、専門性がつく一方で、その後キャリアでは出向経験を活かす前提で異動をしていくことが多くなります。そのため、その領域への興味は必須となります。

【キャリアパス】

基本的にはメガバンクに入社すると、ほとんどの人が初期配属で中小企業の担当を経験します。その中でどんな担当先で、どのような案件でどのくらいの目標達成ができるかでその後の配属やキャリアに大きな影響を与えます。

大企業向けの営業に異動する人の特徴としては、総じて高い実績を残した人が配属されていく部署になります。高い営業力、専門的なファイナンスへの知見、多くの関係者を巻き込んだ案件遂行力等が求められます。最近だと、TOEICのスコアも求められることもあります。

いずれかの営業部署で本部を巻き込んだ案件で高い実績を出した人は 本社企画 に異動する可能性があります。30歳前後の役職に就くタイミングで本社企画適性が高く、本部機能への理解が高い方に声がかかる傾向にあります。

また、メガバンクにおいて、海外駐在を経験するには2パターン存在します。若手に向けた1年間程度の試しに駐在するトレーニー制度、本配属として海外寄りのキャリアを築いていくパターンに分かれます。若手でトレーニーとして海外に行くには初期配属の支店で高い実績をあげる、海外希望であることを上長に伝え続ける、TOEIC等で基準点を取ることの3つが必要になります。海外寄りのキャリアを築いていくには、外為先の担当となる、大企業担当となる、海外支援本部等の海外拠点に近い本部配属を目指すという3つのルートでアプローチが可能です。

最後にファイナンスなどの専門部署、グループ会社への出向について説明します。

各種専門部署には若手としてトレーニー制度で配属され、実際に案件として経験したうえで配属されるという2パターンがあります。トレーニーは、現業務での高い実績が必要であることと、そのタイミングでトレーニーを受け入れる枠が空いているかによって変わります。実際に近しい案件の経験をすると、役職に就いた後、30代以降で配属されることが多い部署になります。

グループ会社の出向ついては、メガバンク各社で若干出向のしやすさは異なるものの、2回目の転勤、3回目の転勤で経験する可能性があります。そこで高い適性があった場合にはそこでのキャリアを築いてくこともあります。みずほ銀行は従前より銀行・信託の一括採用であり、最近ではグループ一括採用となったこともあり、比較的にグループ間の異動はしやすいといえるのが特徴です。

以上が社内キャリアパスの説明になります。

ファーストキャリアで銀行に就職する方は多いですが、入社する事がゴールではなく、入社した後にどんな経験を積みたいのかを将来像から逆算して考える事が重要です。入社後、一定のタイミングで転職の有無を問わず、自分の現在地や転職市場の動向について把握しておくとより良いキャリア形成ができるので是非参考にしてみてください。

コメントは受け付けていません。